Post Covid e aumento prezzi delle materie prime: quali le soluzioni?

L’aumento dei prezzi delle materie prime e i ritardi nelle consegne a causa delle chiusure asimmetriche possono rallentare la ripartenza.

Le imprese, trasversalmente a settori e geografie, hanno due principali difficoltà: o non riescono a mantenere i livelli di produzione per la scarsità di semilavorati e ritardi nelle consegne; oppure vedono i margini a rischio a causa dell’aumento dei costi di noli e commodity. Cosa fare se i maggiori costi non possono essere scaricati sul cliente finale? Delle strade esistono ed è tempo per le pmi italiane di iniziare a percorrerle.

A cura di Fabio Bolognini, Co-Founder di Workinvoice

La pandemia sembra non voler mollare la presa sull’economia reale. Se, da un lato, dall’autunno 2020 è ripartita pian piano la domanda di prodotti e servizi, dall’altro, le industrie di produzione, costrette a tenere gli impianti fermi anche per due mesi nella precedente primavera, non si sono fatte trovare pronte. Così, mentre la fiducia cresceva e con essa gli ordini, le scorte hanno iniziato a scarseggiare. In questo contesto un ruolo chiave è svolto dalla Cina, fabbrica del mondo e fonte cruciale di domanda e offerta di materie prime: in questi mesi si è verificata da parte del governo cinese una riduzione della produzione di metalli chiave come acciaio e alluminio e affiancata da un incremento della domanda di cereali. La scarsità di alcune commodities, unita all’aumento della domanda di altre, ha fatto volare i prezzi delle materie prime e dei semilavorati.

Nel contempo, si è innescato un secondo cortocircuito, quello logistico: i lockdown hanno generato interruzioni nei trasporti e ritardi nelle consegne, esacerbando ulteriormente la situazione.

Insomma, mentre tentano di ripartire, le imprese si ritrovano a dover combattere le forti pressioni nelle catene di fornitura. Che rischiano di essere in molti casi un vero e proprio colpo di grazia dopo un anno complesso come il 2020.

È a rischio la ripresa dell’intera Europa

Secondo Bloomberg è lo stesso recupero dell’Europa a essere a rischio per effetto dei problemi sopra accennati. La presidente della Bce Christine Lagarde nell’ultima riunione di politica monetaria della banca centrale ha sottolineato che la pandemia "continua a gettare un'ombra" sulla ripresa. Ha anche osservato che le strozzature nelle supply chain stanno frenando la produzione e che c'è "molta strada da fare prima che i danni all'economia causati dalla pandemia siano compensati".

Materie prime alle stelle, rincaro dei trasporti e ritardi nelle consegne: le bestie nere della ripartenza

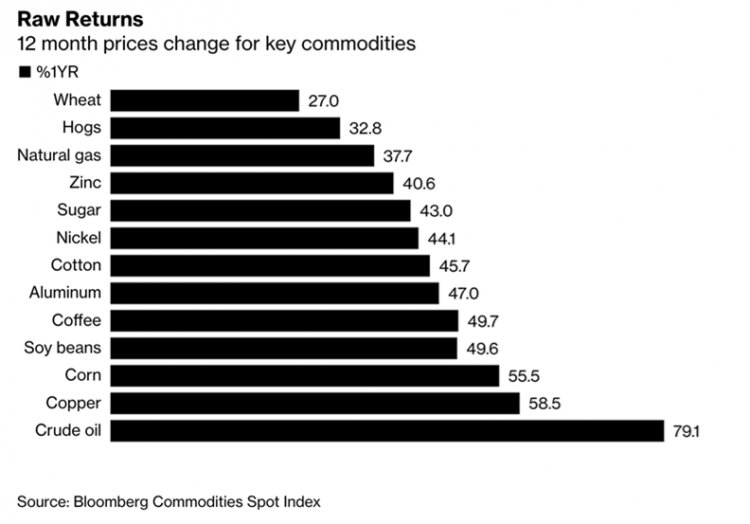

Il 2021 è stato finora caratterizzato da violenti e imprevisti aumenti nei prezzi delle materie prime, dalla carenza di alcuni componenti chiave delle filiere industriali, dall’esplosione del costo del trasporto delle merci e da problemi nella logistica.

Sul fronte dei rincari delle commodity, un quadro lo ha offerto a luglio il Focus Materie Prime, l’osservatorio periodico di Anima Confindustria, secondo cui negli ultimi 12 mesi il petrolio è aumentato del 248%, orientando al rialzo sia i costi elettrici (+365%), sia quelli del gas naturale (+545%). Impressionanti anche gli aumenti dei polimeri: polietilene fino al 160%, polipropilene fino al 123%. Nel settore metallurgico (aumenti medi del 90%) spiccano lo stagno (+142%), il rame (+120%) e l’alluminio (+75%), mentre nel comparto siderurgico non si fermano gli eccezionali incrementi dei coils a caldo (+200%) e delle lamiere (+234%). “Il continuo aumento dei prezzi delle materie prime avvenuto nell’ultimo anno non trova riscontri in nessun altro periodo storico”, così il presidente di Anima Confindustria, Marco Nocivelli, presentando il Focus.

Anche il mercato dei noli è schizzato alle stelle, dopo un 2020 caratterizzato da una caduta di circa il 20% delle capacità di trasporto globale. Il trasporto di un container da 40 piedi tra Shanghai e Genova ha subito un’impennata del 317% (dati Assarmatori), mentre l’indice composito medio misurato dal World Container Index è salito a 5.122 dollari, che corrispondono a 3.350 dollari in più rispetto alla media dell’ultimo quinquennio, pari a 1.773 dollari (dati di maggio 2021). L’aumento dei costi dei noli è in parte legato a quello del carburante e in parte alla scarsità di container e alla congestione dei porti che si sta verificando in questi mesi, portando, secondo il Financial Times, alla più grande crisi dall’inizio delle spedizioni via container. Il fattore scatenante è stato sicuramente la lunga stasi produttiva avvenuta durante la pandemia, aggravata da alcuni episodi negativi, uno su tutti l’incagliamento della Ever Given nel Canale di Suez. A monte ci sono poi problemi di vecchia data, come l’inefficienza dei porti a livello mondiale, che non riescono a gestire il traffico generato dall’attuale ripresa economica e spesso non sono in grado di accogliere le navi più moderne. Si tratta, come nel caso delle materie prime, di effetti dello squilibrio tra la domanda e l’offerta e del riaggiustamento dell’intero sistema logistico internazionale alla fuoriuscita dalla pandemia. Effetti che hanno pesantemente impattato su tutte le attività produttive, trasversalmente a settori e geografie.

L’impatto sulle imprese. I casi di Nike, Eletrolux, Taco Bell

Secondo uno studio McKinsey in un’economia minacciata da pandemia, dal climate change e da potenziali rotture nelle catene di produzione e approvvigionamento, sono a rischio il 40% dei profitti totali.

Nel mondo le storie di chi è stato colpito si sprecano. Tutta l’industria automotive continua a soffrire soprattutto per la mancanza di componentistica elettronica, che arriva dalla Cina. E il settore è stato tra i primi a subire gli effetti della pandemia quando si è fermata la città di Wuhan, importantissimo centro di produzione della componentistica auto. Oggi soffre anche tutta l’industria dell’edilizia: a maggio il prezzo del legname da opera è balzato del 60-70% rispetto alle quotazioni del settembre scorso. Un aumento che rende molti piccoli business insostenibili.

D’altronde anche i colossi non hanno nascosto le loro difficoltà. È il caso di Electrolux, multinazionale svedese degli elettrodomestici che ha presentato dati deludenti il 20 luglio segnalando di avere prospettive ancora più grigie per la seconda parte dell’anno. Sono proprio le questioni relative alle difficoltà di approvvigionamento a creare preoccupazione e già per farvi fronte il gruppo sta aumentando i prezzi per il consumatore finale (e continuerà a farlo fino a fine anno).

Nike ha annunciato che potrebbe finire le scorte di scarpe in arrivo dal Vietnam come effetto dell’indebolimento della supply chain: il Vietnam (fabbrica alternativa a quella cinese, da cui Nike importa circa la metà delle scarpe che vende) è stato di recente costretto a chiudere per la recrudescenza del virus. Come Electrolux il colosso dello sportswear sta sperimentando una domanda in crescita e superiore all’offerta.

Per Levi Strauss le questioni relative alla supply chain hanno avuto un costo pari a mezzo punto percentuale di fatturato nell’ultimo trimestre, circa 7-8 milioni di dollari e la situazione potrebbe essere complessa anche nella seconda parte dell’anno.

E, ancora, Taco Bell, catena di cibo messicano, ha annunciato sul suo sito che alcuni dei prodotti classici in vendita potrebbero essere temporaneamente non disponibili “a causa della carenza di ingredienti e dei ritardi nelle spedizioni”.

Si tratta di giganti che hanno le spalle grosse. In Italia, il tessuto dell’economia reale è composto per oltre il 90% da microimprese, che dovranno affrontare questa situazione con dei mezzi ben diversi da quelli delle grandi corporate.

La slavina che rischia di travolgere le pmi italiane (e come difendersi)

Le pmi e le microimprese molto più difficilmente riescono a scaricare i maggiori costi sul cliente finale. Si tratta, in molti casi, soprattutto se guardiamo al contesto italiano, di aziende iperspecializzate in nicchie, che sono fornitori di aziende più grandi verso cui hanno scarso o nullo potere contrattuale. Per queste realtà le difficoltà esplose nella logistica, l’aumento nei costi delle materie prime e nei trasporti possono essere fatali, perché mettono a dura prova la capacità di generare margini sufficienti. Ma è chiaro che una strada alternativa va cercata ed è quella di provare a convivere con i nuovi e imprevisti rischi del next normal post Covid. Cosa possono fare le pmi italiane per proteggersi?

Riteniamo che siano almeno tre regole auree da seguire:

- La prima è quella di scegliere capi filiera fair. Se ci si trova a operare in un ambiente caratterizzato da rischi crescenti e imprevedibili, la possibilità di poter contare su una liquiditàtempestivamente disponibile è cruciale. La liquidità deriva dall’incasso delle fatture commerciali: pertanto diventa cruciale far parte di filiere collaborative. E se è vero che, come abbiamo detto, i piccoli fornitori hanno scarso o nullo potere contrattuale rispetto a clienti grandi, la scelta deve essere quella di tenersi alla larga da clienti che hanno la tendenza a scaricare a valle sui subfornitori i problemi di costo e di finanza. Meglio rinunciare a un grande cliente, se questo non assicura margini sufficienti, pagamenti puntuali e protezioni dagli imprevisti.

- Innovare in flessibilità e analisi dei dati. Le pmi devono lavorare anche su sé stesse. Devono fare dell’innovazione uno stile di vita e devono investire in un ambiente in cui reperire risorse per la crescita è diventato molto più semplice per adattare i modelli di business alle mutate esigenze di contesto. Sostanziale che strutturino sistemi produttivi flessibili e che aumentino la propria capacità di gestire i dati della produzione, per rendere processi e servizi al cliente finale più efficienti. L’utilizzo dei dati può essere cruciale anche per il miglior funzionamento dell’intera filiera in cui ogni pmi è inserita.

- La pianificazione finanziaria è una risorsa chiave. La necessità di investire e di dover gestire l'imprevisto obbligano le pmi ad abbandonare il loro stato permanente di precarietà finanziaria, di scarsa visibilità sui flussi di cassa, di eccessivo indebitamento e pagamenti ai fornitori in estremo ritardo. Per farvi fronte è necessaria un’attenta pianificazione finanziaria che consenta di misurare e gestire il ciclo di conversione in cassa. Questo indicatore segnala per quanto tempo un'impresa sarà privata della liquidità se aumenta i suoi investimenti in scorte per incrementare le vendite. È quindi una misura del rischio di liquidità derivante dalla crescita. La visibilità su questa metrica impedisce di restare a corto di cassa – un rischio che nel contesto descritto non ci si può permettere.

Workinvoice

Operativa dal 2015, Workinvoice è una società fintech di servizi a valore aggiunto per le imprese, che mette in contatto diretto risorse finanziarie e settore produttivo. Workinvoice ha sviluppato il primo mercato online in Italia di invoice trading, il canale alternativo per l’anticipo fatture e nel 2018 ha stretto una partnership industriale con il leader delle business information Cribis (gruppo Crif). La società è al centro di un ecosistema di operatori finanziari, aziende leader di filiera, società produttrici di software gestionale e infrastrutture di soluzioni per la supply chain.

Redazione Valle Olona

Redazione Valle Olona